- Finanzas Verdes

- Líneas de actividades

- Países

- Mapa

- ¿Por qué?

- Casos de éxito

- Socios

- Recursos

- Otras Iniciativas

- Home

- »

- Nuestras iniciativas

- »

- Finanzas Verdes

Finanzas Verdes

El financiamiento verde es un término amplio que se refiere a aumentar el nivel de los flujos financieros (procedentes de la banca, los microcréditos, los seguros y la inversión) de los sectores público y privado hacia las prioridades del desarrollo sostenible. El financiamiento verde incluye la financiación climática, pero no se limita a ella.Leer más

El financiamiento verde considera:

- Componentes del sistema financiero que se ocupan específicamente de inversiones verdes, incluidas sus condiciones legales, económicas e institucionales específicas;

- El financiamiento público y privado de inversiones verdes en diferentes áreas, incluyendo:

- provisión de bienes y servicios ambientales

- prevención, minimización y compensación de daños al ambiente y el clima

- Financiamiento de políticas públicas que fomentan la implementación de proyectos e iniciativas ambientales y de mitigación o adaptación de daños ambientales.

La iniciativa Financiamiento Verde procura incrementar el nivel de flujos financieros de instituciones financieras, fondos de inversión, seguros y microcréditos, disponibles para los sectores público, privado y sin fines de lucro para implementar objetivos de desarrollo sostenible.

El objetivo de esta iniciativa es apoyar a los Bancos Nacionales de Desarrollo (BND), agencias e instituciones financieras locales en la promoción de estrategias de financiamiento orientadas a movilizar inversiones verdes del sector privado.

Líneas de actividad

Bancos Verdes

Apoyo a medida para BND con el objetivo de diseñar y promover instrumentos financieros verdes; estructurar una estrategia de financiamiento verde, incluido el fortalecimiento de su capacidad institucional.

Soluciones Financieras Innovadoras

Asociación Público-Privada (APP), zonas interconectadas, energías renovables, eficiencia energética.

Diálogo Intersectorial

Laboratorios de innovación financiera (LABs) para promover el diálogo con reguladores, mercados de capital y actores involucrados del sector financiero.

El Grupo Regional de Desarrollo de Asociaciones Público Privadas (APPs) es una iniciativa de ALIDE y el BID, con el fin de apoyar el fortalecimiento Institucional de los Bancos Públicos de Desarrollo (BPD) en la Estructuración y Financiamiento de Asociaciones Público-Privadas, respondiendo a las necesidades de inversión en infraestructura en la región y el potencial que pueden tener los BND para atraer financiamiento privado a las asociaciones público privadas que promuevan nuevas inversiones en infraestructura.

La plataforma LATAM projects hub busca reunir las oportunidades más relevantes de infraestructura y energía en la región abiertas a la inversión privada.

BID y ALIDE unieron esfuerzos con el Hub de Proyectos de México (Banobras) y el Banco de Desarrollo de Brasil (BNDES) para desarrollar esta plataforma regional que proporciona información detallada y actualizada a los inversores.

Se espera que esta iniciativa crezca con la incorporación de otros países latinoamericanos enfocados en la estructuración de proyectos de APPs y concesiones.

Dónde se Implementa

Objetivos

Planta de biogas de 2MW financiado en la provincia de La Pampa

El objetivo del programa es mejorar la eficiencia y la sostenibilidad de la generación y el uso de la energía en Argentina. Se espera que el programa aumente las inversiones de las PYMES en energías renovables ("ER") y eficiencia energética ("EE"), mediante el acceso a financiación a medio y largo plazo, reduciendo así las emisiones de gases de efecto invernadero ("GEI") y contribuir a los objetivos climáticos y energéticos del país.

En el largo plazo, se espera que los resultados acumulados de la operación efectiva de los subproyectos de biomasa, biogás y eficiencia energética financiados por nuestros socios conduzcan a modelos más eficientes y sostenibles de producción y uso de energía.

Leer másEl programa es ejecutado conjuntamente por el Banco de Inversiones y Comercio Exterior (BICE), que lidera la financiación, y el BID, que lidera la cooperación técnica.

Este programa aplica los recursos del Fondo Verde del Clima (GCF), junto con la cofinanciación del BICE y el BID, para desarrollar y ofrecer mecanismos financieros diseñados para satisfacer las necesidades específicas de los proyectos e inversiones en ER y EE. Ofrecemos herramientas de financiación estándar, como préstamos que pueden combinarse con instrumentos como el Seguro de Ahorro de Energía (ESI), para reducir los riesgos percibidos y reales para los desarrolladores de proyectos y PYMEs, asistiendo así a remover las barreras a la inversión.

La línea de crédito fomenta el apalancamiento de otras fuentes de capital principalmente a través de (i) un requisito de capital mínimo en los proyectos financiados (por ejemplo, de los desarrolladores/pymes como beneficiarios finales de los subpréstamos); y (ii) límites de exposición al crédito por cliente.

La incertidumbre específica del sector influye decisivamente en las decisiones de inversión en energías renovables y eficiencia energética. Por ejemplo, la comprensión del funcionamiento de determinadas tecnologías, la evolución del marco normativo de la EE y las ER, o la existencia o volatilidad de un recurso energético renovable. En este contexto, el efecto demostrativo de la intervención pública se vuelve crucial para promover y atraer la financiación privada y crear un conjunto de inversiones en eficiencia energética y energías renovables respaldado por una estructura de incentivos cuidadosamente diseñada. Esto incluye incentivos financieros, ahorros energéticos garantizados y verificados por terceros, mecanismos de distribución de riesgos, como los seguros de ahorro energético, y normas internacionales de ASG.

Un reto adicional es abordar los desafíos macroeconómicos y operativos en el contexto del COVID-19. Al mismo tiempo, este programa representa una oportunidad clave para apoyar a Argentina y a sus PYMES en la fase de recuperación económica baja en carbono.

Hasta finales de 2020, se han financiado cinco subproyectos para la construcción y operación de plantas de biogás y biomasa para producir energía térmica y eléctrica en diferentes provincias de Argentina. En conjunto, la capacidad total instalada es de 10,5 MW con una reducción prevista de emisiones de CO2e de 27.017 tCO2e al año. Estos subproyectos han movilizado 12,8 millones de dólares de financiación privada de PYMES/terceros.

Leer másContinúan las actividades de desarrollo de la cartera de proyectos. Se han llevado a cabo numerosos seminarios en línea y sesiones de generación de capacidades, que están previstas para desarrollar la capacidad institucional en materia de financiación y oportunidades de inversión en EE y ER. Se ha diseñado un sistema de registro electrónico y se continúa implementando en el BICE para apoyar la evaluación de subproyectos y la presentación de informes de impacto. Se está reforzando el entorno propicio mediante, por ejemplo, actividades de diálogo de políticas que incluyen la creación y la formación de un nuevo equipo transversal de financiación sostenible en el sector público dirigido por el Ministerio de Economía. Adicionalmente, se han llevado a cabo varios estudios de demanda potencial, incluido un estudio de línea de base de género sobre la financiación de las PYME lideradas por mujeres y la participación de las mujeres en actividades relevantes de ingeniería y operativas en Argentina para promover una mayor penetración en el mercado.

A largo plazo, se espera que los resultados acumulados del funcionamiento efectivo de los subproyectos de biomasa, biogás y eficiencia energética financiados por nuestros socios conduzcan a modelos más eficientes y sostenibles de producción y uso de energía en el mercado argentino.

https://www.bice.com.ar/productos/fondo-verde-para-el-clima/

Objetivos

El objetivo principal es construir una herramienta para calcular las emisiones de GEI y las reducciones de emisiones en el ámbito de la cartera de operaciones del banco. La herramienta, que se integrará al sistema del BDMG, colaborará con los analistas del Banco a identificar oportunidades en términos de reducción de GEI y contribuir a una evaluación específica de las cuestiones relacionadas con los Objetivos de Desarrollo Sostenible, especialmente el objetivo 13, que se refiere al Cambio Climático.

En la actualidad, BDMG ha participado en varias actividades relacionadas con la promoción de la sostenibilidad de sus operaciones, así como de su cartera. Sin embargo, la medición de las emisiones de GEI en las instituciones financieras ha sido un desafío. Las especificidades de los diferentes tipos de proyectos impiden una contabilidad clara de las emisiones desde la perspectiva del Banco. Por lo tanto, el BDMG trabajó en la elaboración de indicadores para estimar y monitorear las emisiones, la absorción (o las reservas forestales de carbono) y, de proceder, las reducciones de las emisiones de GEI de la cartera de proyectos del BDMG.

La calculadora podrá proporcionar estimaciones reales con un enfoque customizado basado en indicadores utilizados ampliamente por metodologías internacionalmente reconocidas para el cálculo de las emisiones, la absorción y la reducción de las emisiones, como la ABNT-NBR ISO 14.064, el IPCC y el Protocolo sobre los GEI.

Se prevé que la calculadora estará plenamente probada y en funcionamiento a finales de 2021.

Objetivos

De acuerdo a su Política de Responsabilidad Ambiental y Social (PRSA) y el Plan de Sostenibilidad, el BB desarrolla de manera continua soluciones financieras y modelos de negocio que promuevan la transición a una economía verde inclusiva. En este contexto, el Banco do Brasil tiene como objetivo recaudar fondos a través de bonos y préstamos verdes, sociales o de sostenibilidad. El BB presentó su Marco Financiero Sostenible, que se elaboró de conformidad con los Principios de los Bonos Verdes5 (GBP), los Principios de los Bonos Sociales6 (SBP), las Directrices de los Bonos de Sostenibilidad (SBG) y los Principios de los Préstamos Verdes (GLP) y sus directrices (versión 2018).

El sector financiero desempeña un papel importante en la transición hacia una economía verde inclusiva, dirigiendo los flujos financieros hacia sectores que tienen impactos positivos desde el punto de vista ambiental y social y mitigando los riesgos de sus operaciones. Siendo uno de los principales bancos de América Latina, el Banco do Brasil se propone contribuir de manera decisiva a la transición de Brasil hacia una economía verde. Este Marco Financiero Sostenible es uno de los esfuerzos del banco por diversificar sus posibilidades de financiamiento para colaborar con proyectos ambiental y socialmente positivos.

De acuerdo al programa mundial de desarrollo sostenible, el Banco do Brasil promulgó en 2005 un plan de acción para promover la responsabilidad social y ambiental. Hasta 2016, este plan se denominó Agenda 21 BB en concordancia con la Agenda 21 Global, un compromiso para este siglo que buscaba promover acciones que integraran el crecimiento económico, la justicia social y la protección del ambiente.

Leer másCon el apoyo del BID, en 2017, el Plan de Sostenibilidad del Banco do Brasil se actualizó por sexta vez y pasó a denominarse Agenda 30 BB. Esto condujo al reconocimiento del Banco do Brasil como uno de los bancos más sostenibles del mundo, según el ranking Global 100 de 2020 de Corporate Knights. BB ocupó el noveno lugar entre las 100 empresas más sostenibles del mundo, siendo la única empresa financiera de América Latina que integró el índice y la empresa brasileña mejor situada.

Además, ha desarrollado 2 marcos diferentes para las emisiones de Bonos Verdes y de Desarrollo Sostenible (SDG). Con el apoyo del BID, el banco se encuentra en condiciones de emitir Bonos que podrían proporcionar recursos para proyectos relacionados con la energía renovable, la eficiencia energética, los residuos, la reducción de la pobreza, la reducción de las emisiones, entre otros.

https://www.bb.com.br/docs/portal/pub/CadernoAgenda30BB.pdf

https://www.corporateknights.com/reports/2019-global-100/2019-global-100-results-15481153/

Objetivos

Apoyar al BDMG en el desarrollo de un modelo de estructuración de APP municipales en el estado de Minas Gerais, con especial atención al alumbrado público, con el fin de normalizar y optimizar el proceso de contratación. Se espera que el modelo se utilice ampliamente en el estado de MG, pero con la intención de su posible utilización en otros estados. Para el desarrollo del modelo de estructuración de la APP, se realizaron 4 componentes: i) análisis del marco regulatorio del sector; ii) propuesta de un marco regulatorio municipal para el modelo de estructuración de APP para el alumbrado público; iii) construcción de un modelo de membresía para los pequeños municipios; iv) preparación de borradores de anuncios públicos y contratos estándar.

Las asociaciones público-privadas municipales se han convertido en una importante alternativa para la prestación de servicios públicos a los municipios en el Brasil, especialmente después de la Ley 11.079/2004. Sin embargo, las APP no han alcanzado su pleno potencial debido a la falta de información sobre sus procesos y procedimientos, lo que impide que sean desarrolladas y promovidas por las entidades públicas. Este proyecto tiene por objeto normalizar y optimizar el proceso de contratación como forma de facilitar los arreglos de las APP, en este caso para el alumbrado público, y encontrar un modelo que pueda utilizarse para ampliar esas oportunidades.

Como el proyecto ha llegado a su fin, el BDMG tiene ahora un conjunto de herramientas para implementar el modelo dentro del estado de Minas Gerais. Se espera que para finales de 2020 los alcaldes recientemente elegidos de las ciudades seleccionadas puedan participar en el seguimiento de este proyecto.

Objetivos

El BDMG ha elaborado el Marco de Bonos Sostenibles del BDMG, bajo el que se propone emitir bonos sostenibles y utilizar los fondos para financiar y/o refinanciar, en su totalidad o en parte, préstamos a proyectos u operaciones elegibles que generen claros beneficios sociales y ambientales en cualquier sector económico. El Marco de Bonos Sostenibles es la ampliación de su anterior Marco de Bonos Verdes, que también ha sido apoyado.

Inversiones destinadas específicamente al desarrollo sostenible continúan creciendo en Brasil y es necesario aumentar su eficacia para los proyectos sociales y verdes. El resultado de estos bonos se utilizará para financiar o refinanciar proyectos u operaciones que tengan impactos claros y significativos socioambientales. El Banco utilizará los Objetivos de Desarrollo Sostenible (SDG) de las Naciones Unidas (ONU) como referencia para la selección de proyectos y actividades de impacto.

Los proyectos que forman parte de la actual cartera de SDG del BDMG o los nuevos proyectos alineados que formen parte de la cartera de la institución pueden ser la base para cualquier emisión sostenible de bonos del Banco. Se han definido las categorías de proyectos elegibles que pueden recibir recursos de los Bonos Sostenibles, así como los SDG y sus objetivos específicos. Las categorías son:

Leer más– Agricultura sostenible y gestión sostenible de los recursos naturales,

– Energía renovable y eficiencia energética,

– Gestión sostenible del agua y aguas residuales,

– Transporte limpio,

– Prevención y control de la contaminación,

– Acceso a los servicios esenciales - Salud,

– Acceso a los servicios esenciales - Educación,

– Empoderamiento socioeconómico - Inclusión de género,

– Generación de empleo - Micro y pequeñas empresas,

– Infraestructura básica asequible - Urbanización inclusiva y sostenible,

– Acceso a los servicios esenciales - Recuperación económica después de desastres

https://www.bdmg.mg.gov.br/wp-content/uploads/2018/10/BDMG-Green-Bond-SPO_20180917.pdf

Objetivos

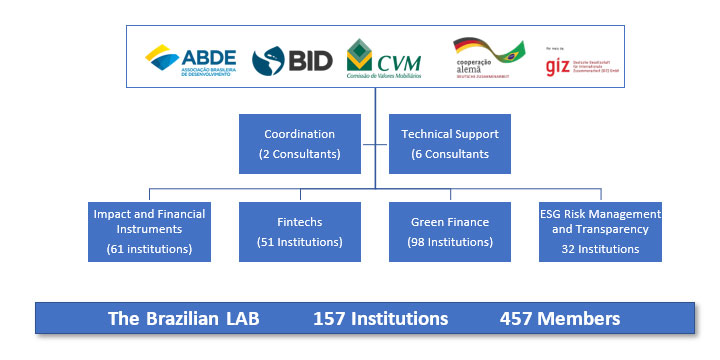

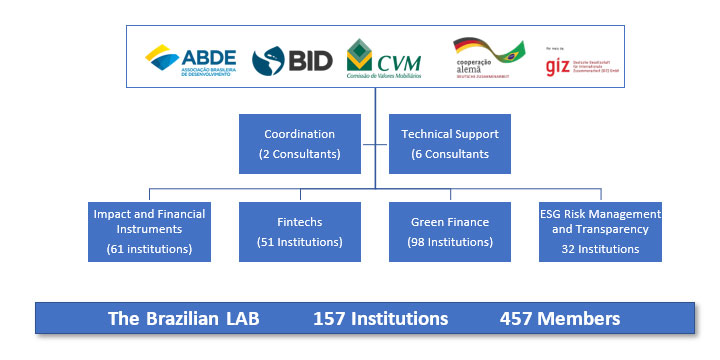

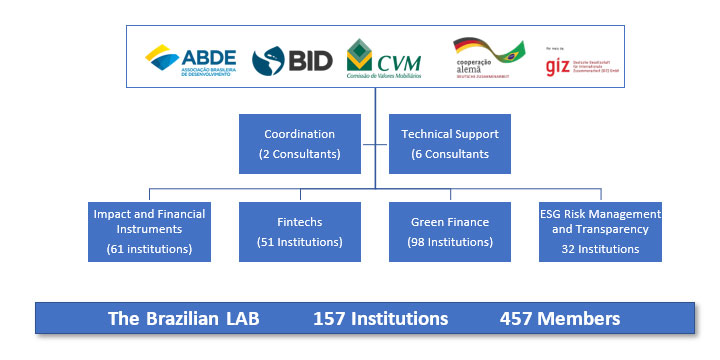

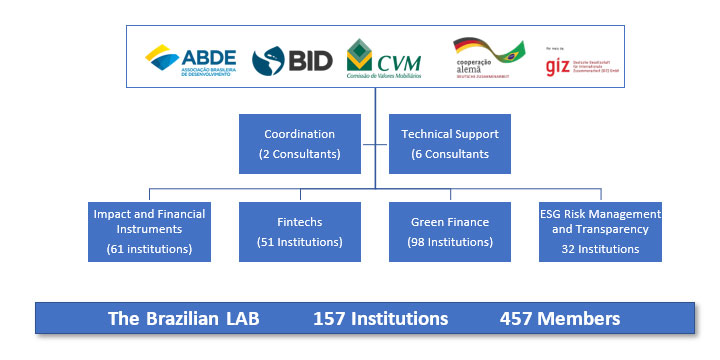

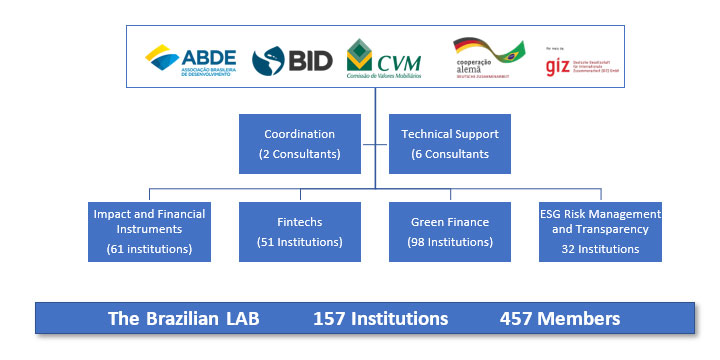

El Laboratorio Brasileño de Innovación Financiera (LAB) fue creado en 2017 para desarrollar instrumentos financieros sostenibles e innovadores que permitan la inversión pública y privada en actividades que contribuyan al logro de los objetivos y compromisos sostenibles del país en el marco del Acuerdo de París. El LAB reúne a diversos actores involucrados de los mercados de capital y financieros que de otro modo no se relacionarían entre sí para identificar cómo abordar las barreras a las inversiones verdes. La labor del LAB se estructura en torno a cuatro grupos de trabajo temáticos: Finanzas sostenibles, Inversiones de impacto, Tecnología financiera y Gestión de riesgos ambientales, sociales y de gobernanza y Transparencia.

La eficiencia energética y la generación distribuida renovable representan áreas clave para mejorar la sostenibilidad a largo plazo de las industrias y las infraestructuras urbanas para lograr la NDC. Sin embargo, las inversiones en esas áreas no están convergiendo debido a obstáculos financieros y no financieros fundamentales, como las vacíos en la reglamentación financiera, deficiencias en la sensibilización de los inversores/financieros acerca de la oportunidad comercial y los conocimientos técnicos para evaluar y financiar proyectos de eficiencia energética y generación distribuida de energías renovables, brechas de viabilidad debidas a la falta de acceso adecuado al financiamiento y a modelos comerciales escalables y reproducibles, y las percepciones de los altos costos iniciales de capital y de transacción y de los riesgos de rendimiento de la tecnología.

The Brazilian Innovation LAB has brought together more than 457 group members from over 157 different local organizations from the financial, technology and energy sector that actively provide innovative financing solutions to leverage private resources for projects with social and/or environmental additionality and contribute to the fulfillment of the Brazilian goals associated SDGs and commitments to address the risks of climate change (under the Paris Agreement).

Leer másEl proyecto contribuye directamente al marco financiero, normativo y de política y, por lo tanto, posee un gran potencial de transformación. Se espera que el cambio se produzca como un intercambio de conocimientos, y se facilita la generación de capacidad mediante la participación de actores relevantes, incluidos los actores del sector industrial y financiero y asociaciones. Esos agentes podrán aplicar y traducir en la práctica los instrumentos y políticas elaborados y, de ese modo, crear nuevos mercados de DG y EE en los que el sector privado pueda desempeñarse a mediano y largo plazo.

https://labinovacaofinanceira.com/category/publicacoes/

https://labinovacaofinanceira.com/quem-somos/

Objetivos

El objetivo principal es construir una herramienta para calcular las emisiones de GEI y las reducciones de emisiones en el ámbito de la cartera de operaciones del banco. La herramienta, que se integrará al sistema del BDMG, colaborará con los analistas del Banco a identificar oportunidades en términos de reducción de GEI y contribuir a una evaluación específica de las cuestiones relacionadas con los Objetivos de Desarrollo Sostenible, especialmente el objetivo 13, que se refiere al Cambio Climático.

En la actualidad, BDMG ha participado en varias actividades relacionadas con la promoción de la sostenibilidad de sus operaciones, así como de su cartera. Sin embargo, la medición de las emisiones de GEI en las instituciones financieras ha sido un desafío. Las especificidades de los diferentes tipos de proyectos impiden una contabilidad clara de las emisiones desde la perspectiva del Banco. Por lo tanto, el BDMG trabajó en la elaboración de indicadores para estimar y monitorear las emisiones, la absorción (o las reservas forestales de carbono) y, de proceder, las reducciones de las emisiones de GEI de la cartera de proyectos del BDMG.

a calculadora podrá proporcionar estimaciones reales con un enfoque customizado basado en indicadores utilizados ampliamente por metodologías internacionalmente reconocidas para el cálculo de las emisiones, la absorción y la reducción de las emisiones, como la ABNT-NBR ISO 14.064, el IPCC y el Protocolo sobre los GEI.

Se prevé que la calculadora estará plenamente probada y en funcionamiento a finales de 2021.

Objetivos

De acuerdo a su Política de Responsabilidad Ambiental y Social (PRSA) y el Plan de Sostenibilidad, el BB desarrolla de manera continua soluciones financieras y modelos de negocio que promuevan la transición a una economía verde inclusiva. En este contexto, el Banco do Brasil tiene como objetivo recaudar fondos a través de bonos y préstamos verdes, sociales o de sostenibilidad. El BB presentó su Marco Financiero Sostenible, que se elaboró de conformidad con los Principios de los Bonos Verdes5 (GBP), los Principios de los Bonos Sociales6 (SBP), las Directrices de los Bonos de Sostenibilidad (SBG) y los Principios de los Préstamos Verdes (GLP) y sus directrices (versión 2018).

El sector financiero desempeña un papel importante en la transición hacia una economía verde inclusiva, dirigiendo los flujos financieros hacia sectores que tienen impactos positivos desde el punto de vista ambiental y social y mitigando los riesgos de sus operaciones. Siendo uno de los principales bancos de América Latina, el Banco do Brasil se propone contribuir de manera decisiva a la transición de Brasil hacia una economía verde. Este Marco Financiero Sostenible es uno de los esfuerzos del banco por diversificar sus posibilidades de financiamiento para colaborar con proyectos ambiental y socialmente positivos.

De acuerdo al programa mundial de desarrollo sostenible, el Banco do Brasil promulgó en 2005 un plan de acción para promover la responsabilidad social y ambiental. Hasta 2016, este plan se denominó Agenda 21 BB en concordancia con la Agenda 21 Global, un compromiso para este siglo que buscaba promover acciones que integraran el crecimiento económico, la justicia social y la protección del ambiente.

Leer másCon el apoyo del BID, en 2017, el Plan de Sostenibilidad del Banco do Brasil se actualizó por sexta vez y pasó a denominarse Agenda 30 BB. Esto condujo al reconocimiento del Banco do Brasil como uno de los bancos más sostenibles del mundo, según el ranking Global 100 de 2020 de Corporate Knights. BB ocupó el noveno lugar entre las 100 empresas más sostenibles del mundo, siendo la única empresa financiera de América Latina que integró el índice y la empresa brasileña mejor situada.

Además, ha desarrollado 2 marcos diferentes para las emisiones de Bonos Verdes y de Desarrollo Sostenible (SDG). Con el apoyo del BID, el banco se encuentra en condiciones de emitir Bonos que podrían proporcionar recursos para proyectos relacionados con la energía renovable, la eficiencia energética, los residuos, la reducción de la pobreza, la reducción de las emisiones, entre otros.

https://www.bb.com.br/docs/portal/pub/CadernoAgenda30BB.pdf

https://www.corporateknights.com/reports/2019-global-100/2019-global-100-results-15481153/

Objetivos

El Laboratorio Brasileño de Innovación Financiera (LAB) fue creado en 2017 para desarrollar instrumentos financieros sostenibles e innovadores que permitan la inversión pública y privada en actividades que contribuyan al logro de los objetivos y compromisos sostenibles del país en el marco del Acuerdo de París. El LAB reúne a diversos actores involucrados de los mercados de capital y financieros que de otro modo no se relacionarían entre sí para identificar cómo abordar las barreras a las inversiones verdes. La labor del LAB se estructura en torno a cuatro grupos de trabajo temáticos: Finanzas sostenibles, Inversiones de impacto, Tecnología financiera y Gestión de riesgos ambientales, sociales y de gobernanza y Transparencia.

La eficiencia energética y la generación distribuida renovable representan áreas clave para mejorar la sostenibilidad a largo plazo de las industrias y las infraestructuras urbanas para lograr la NDC. Sin embargo, las inversiones en esas áreas no están convergiendo debido a obstáculos financieros y no financieros fundamentales, como las vacíos en la reglamentación financiera, deficiencias en la sensibilización de los inversores/financieros acerca de la oportunidad comercial y los conocimientos técnicos para evaluar y financiar proyectos de eficiencia energética y generación distribuida de energías renovables, brechas de viabilidad debidas a la falta de acceso adecuado al financiamiento y a modelos comerciales escalables y reproducibles, y las percepciones de los altos costos iniciales de capital y de transacción y de los riesgos de rendimiento de la tecnología.

The Brazilian Innovation LAB has brought together more than 457 group members from over 157 different local organizations from the financial, technology and energy sector that actively provide innovative financing solutions to leverage private resources for projects with social and/or environmental additionality and contribute to the fulfillment of the Brazilian goals associated SDGs and commitments to address the risks of climate change (under the Paris Agreement).

Leer másEl proyecto contribuye directamente al marco financiero, normativo y de política y, por lo tanto, posee un gran potencial de transformación. Se espera que el cambio se produzca como un intercambio de conocimientos, y se facilita la generación de capacidad mediante la participación de actores relevantes, incluidos los actores del sector industrial y financiero y asociaciones. Esos agentes podrán aplicar y traducir en la práctica los instrumentos y políticas elaborados y, de ese modo, crear nuevos mercados de DG y EE en los que el sector privado pueda desempeñarse a mediano y largo plazo.

https://labinovacaofinanceira.com/category/publicacoes/

https://labinovacaofinanceira.com/quem-somos/

Objetivos

El objetivo principal es construir una herramienta para calcular las emisiones de GEI y las reducciones de emisiones en el ámbito de la cartera de operaciones del banco. La herramienta, que se integrará al sistema del BDMG, colaborará con los analistas del Banco a identificar oportunidades en términos de reducción de GEI y contribuir a una evaluación específica de las cuestiones relacionadas con los Objetivos de Desarrollo Sostenible, especialmente el objetivo 13, que se refiere al Cambio Climático.

En la actualidad, BDMG ha participado en varias actividades relacionadas con la promoción de la sostenibilidad de sus operaciones, así como de su cartera. Sin embargo, la medición de las emisiones de GEI en las instituciones financieras ha sido un desafío. Las especificidades de los diferentes tipos de proyectos impiden una contabilidad clara de las emisiones desde la perspectiva del Banco. Por lo tanto, el BDMG trabajó en la elaboración de indicadores para estimar y monitorear las emisiones, la absorción (o las reservas forestales de carbono) y, de proceder, las reducciones de las emisiones de GEI de la cartera de proyectos del BDMG.

a calculadora podrá proporcionar estimaciones reales con un enfoque customizado basado en indicadores utilizados ampliamente por metodologías internacionalmente reconocidas para el cálculo de las emisiones, la absorción y la reducción de las emisiones, como la ABNT-NBR ISO 14.064, el IPCC y el Protocolo sobre los GEI.

Se prevé que la calculadora estará plenamente probada y en funcionamiento a finales de 2021.

Objetivos

De acuerdo a su Política de Responsabilidad Ambiental y Social (PRSA) y el Plan de Sostenibilidad, el BB desarrolla de manera continua soluciones financieras y modelos de negocio que promuevan la transición a una economía verde inclusiva. En este contexto, el Banco do Brasil tiene como objetivo recaudar fondos a través de bonos y préstamos verdes, sociales o de sostenibilidad. El BB presentó su Marco Financiero Sostenible, que se elaboró de conformidad con los Principios de los Bonos Verdes5 (GBP), los Principios de los Bonos Sociales6 (SBP), las Directrices de los Bonos de Sostenibilidad (SBG) y los Principios de los Préstamos Verdes (GLP) y sus directrices (versión 2018).

El sector financiero desempeña un papel importante en la transición hacia una economía verde inclusiva, dirigiendo los flujos financieros hacia sectores que tienen impactos positivos desde el punto de vista ambiental y social y mitigando los riesgos de sus operaciones. Siendo uno de los principales bancos de América Latina, el Banco do Brasil se propone contribuir de manera decisiva a la transición de Brasil hacia una economía verde. Este Marco Financiero Sostenible es uno de los esfuerzos del banco por diversificar sus posibilidades de financiamiento para colaborar con proyectos ambiental y socialmente positivos.

De acuerdo al programa mundial de desarrollo sostenible, el Banco do Brasil promulgó en 2005 un plan de acción para promover la responsabilidad social y ambiental. Hasta 2016, este plan se denominó Agenda 21 BB en concordancia con la Agenda 21 Global, un compromiso para este siglo que buscaba promover acciones que integraran el crecimiento económico, la justicia social y la protección del ambiente.

Leer másCon el apoyo del BID, en 2017, el Plan de Sostenibilidad del Banco do Brasil se actualizó por sexta vez y pasó a denominarse Agenda 30 BB. Esto condujo al reconocimiento del Banco do Brasil como uno de los bancos más sostenibles del mundo, según el ranking Global 100 de 2020 de Corporate Knights. BB ocupó el noveno lugar entre las 100 empresas más sostenibles del mundo, siendo la única empresa financiera de América Latina que integró el índice y la empresa brasileña mejor situada.

Además, ha desarrollado 2 marcos diferentes para las emisiones de Bonos Verdes y de Desarrollo Sostenible (SDG). Con el apoyo del BID, el banco se encuentra en condiciones de emitir Bonos que podrían proporcionar recursos para proyectos relacionados con la energía renovable, la eficiencia energética, los residuos, la reducción de la pobreza, la reducción de las emisiones, entre otros.

https://www.bb.com.br/docs/portal/pub/CadernoAgenda30BB.pdf

https://www.corporateknights.com/reports/2019-global-100/2019-global-100-results-15481153/

Objetivos

Evaluar el actual proceso de innovación dentro de Fomento Paraná a fin de identificar el potencial y áreas de mejora. Además, se presentó un Benchmark con instituciones financieras similares a Fomento Paraná respecto de los procesos de desarrollo institucional para la innovación y la gestión de proyectos estratégicos. Con el apoyo del BID, su actual proceso de innovación institucional y gestión de proyectos se actualizará de acuerdo con las mejoras institucionales propuestas, en el ámbito de la innovación y la gestión de proyectos.

Hubo varios factores que llevaron al equipo de Fomento Paraná a identificar el tema no sólo para promover el financiamiento verde, sino para los proyectos en curso en la institución. En primer lugar, con el crecimiento de la entidad en los últimos años, los equipos debieron interactuar con un número mayor de variables. La nueva realidad impuso la necesidad de un contacto continuo con docenas de fuentes de financiación, cientos de asociaciones operativas y un número significativo de clientes. La elevada complejidad se beneficiaría de la introducción de nuevos instrumentos de gestión utilizados en oficinas de proyectos líderes. Sin embargo, en esta escalada de la institución surgió otra característica llamativa: la necesidad de innovar.

Se han identificado y descrito los procesos relativos a la gestión de la innovación dentro de Fomento PR. Se ha indicado la necesidad de una Oficina de Desempeño para trabajar en los procesos, proyectos e innovación. Se espera que la implementación se realice en la próxima fase y los indicadores clave de desempeño se proporcionarán como una forma de evaluar los resultados de la organización.

Objetivos

El Laboratorio Brasileño de Innovación Financiera (LAB) fue creado en 2017 para desarrollar instrumentos financieros sostenibles e innovadores que permitan la inversión pública y privada en actividades que contribuyan al logro de los objetivos y compromisos sostenibles del país en el marco del Acuerdo de París. El LAB reúne a diversos actores involucrados de los mercados de capital y financieros que de otro modo no se relacionarían entre sí para identificar cómo abordar las barreras a las inversiones verdes. La labor del LAB se estructura en torno a cuatro grupos de trabajo temáticos: Finanzas sostenibles, Inversiones de impacto, Tecnología financiera y Gestión de riesgos ambientales, sociales y de gobernanza y Transparencia.

La eficiencia energética y la generación distribuida renovable representan áreas clave para mejorar la sostenibilidad a largo plazo de las industrias y las infraestructuras urbanas para lograr la NDC. Sin embargo, las inversiones en esas áreas no están convergiendo debido a obstáculos financieros y no financieros fundamentales, como las vacíos en la reglamentación financiera, deficiencias en la sensibilización de los inversores/financieros acerca de la oportunidad comercial y los conocimientos técnicos para evaluar y financiar proyectos de eficiencia energética y generación distribuida de energías renovables, brechas de viabilidad debidas a la falta de acceso adecuado al financiamiento y a modelos comerciales escalables y reproducibles, y las percepciones de los altos costos iniciales de capital y de transacción y de los riesgos de rendimiento de la tecnología.

The Brazilian Innovation LAB has brought together more than 457 group members from over 157 different local organizations from the financial, technology and energy sector that actively provide innovative financing solutions to leverage private resources for projects with social and/or environmental additionality and contribute to the fulfillment of the Brazilian goals associated SDGs and commitments to address the risks of climate change (under the Paris Agreement).

Leer másEl proyecto contribuye directamente al marco financiero, normativo y de política y, por lo tanto, posee un gran potencial de transformación. Se espera que el cambio se produzca como un intercambio de conocimientos, y se facilita la generación de capacidad mediante la participación de actores relevantes, incluidos los actores del sector industrial y financiero y asociaciones. Esos agentes podrán aplicar y traducir en la práctica los instrumentos y políticas elaborados y, de ese modo, crear nuevos mercados de DG y EE en los que el sector privado pueda desempeñarse a mediano y largo plazo.

https://labinovacaofinanceira.com/category/publicacoes/

https://labinovacaofinanceira.com/quem-somos/

Objetivos

El objetivo principal es construir una herramienta para calcular las emisiones de GEI y las reducciones de emisiones en el ámbito de la cartera de operaciones del banco. La herramienta, que se integrará al sistema del BDMG, colaborará con los analistas del Banco a identificar oportunidades en términos de reducción de GEI y contribuir a una evaluación específica de las cuestiones relacionadas con los Objetivos de Desarrollo Sostenible, especialmente el objetivo 13, que se refiere al Cambio Climático.

En la actualidad, BDMG ha participado en varias actividades relacionadas con la promoción de la sostenibilidad de sus operaciones, así como de su cartera. Sin embargo, la medición de las emisiones de GEI en las instituciones financieras ha sido un desafío. Las especificidades de los diferentes tipos de proyectos impiden una contabilidad clara de las emisiones desde la perspectiva del Banco. Por lo tanto, el BDMG trabajó en la elaboración de indicadores para estimar y monitorear las emisiones, la absorción (o las reservas forestales de carbono) y, de proceder, las reducciones de las emisiones de GEI de la cartera de proyectos del BDMG.

a calculadora podrá proporcionar estimaciones reales con un enfoque customizado basado en indicadores utilizados ampliamente por metodologías internacionalmente reconocidas para el cálculo de las emisiones, la absorción y la reducción de las emisiones, como la ABNT-NBR ISO 14.064, el IPCC y el Protocolo sobre los GEI.

Se prevé que la calculadora estará plenamente probada y en funcionamiento a finales de 2021.

Objetivos

El Laboratorio Brasileño de Innovación Financiera (LAB) fue creado en 2017 para desarrollar instrumentos financieros sostenibles e innovadores que permitan la inversión pública y privada en actividades que contribuyan al logro de los objetivos y compromisos sostenibles del país en el marco del Acuerdo de París. El LAB reúne a diversos actores involucrados de los mercados de capital y financieros que de otro modo no se relacionarían entre sí para identificar cómo abordar las barreras a las inversiones verdes. La labor del LAB se estructura en torno a cuatro grupos de trabajo temáticos: Finanzas sostenibles, Inversiones de impacto, Tecnología financiera y Gestión de riesgos ambientales, sociales y de gobernanza y Transparencia.

La eficiencia energética y la generación distribuida renovable representan áreas clave para mejorar la sostenibilidad a largo plazo de las industrias y las infraestructuras urbanas para lograr la NDC. Sin embargo, las inversiones en esas áreas no están convergiendo debido a obstáculos financieros y no financieros fundamentales, como las vacíos en la reglamentación financiera, deficiencias en la sensibilización de los inversores/financieros acerca de la oportunidad comercial y los conocimientos técnicos para evaluar y financiar proyectos de eficiencia energética y generación distribuida de energías renovables, brechas de viabilidad debidas a la falta de acceso adecuado al financiamiento y a modelos comerciales escalables y reproducibles, y las percepciones de los altos costos iniciales de capital y de transacción y de los riesgos de rendimiento de la tecnología.

The Brazilian Innovation LAB has brought together more than 457 group members from over 157 different local organizations from the financial, technology and energy sector that actively provide innovative financing solutions to leverage private resources for projects with social and/or environmental additionality and contribute to the fulfillment of the Brazilian goals associated SDGs and commitments to address the risks of climate change (under the Paris Agreement).

Leer másEl proyecto contribuye directamente al marco financiero, normativo y de política y, por lo tanto, posee un gran potencial de transformación. Se espera que el cambio se produzca como un intercambio de conocimientos, y se facilita la generación de capacidad mediante la participación de actores relevantes, incluidos los actores del sector industrial y financiero y asociaciones. Esos agentes podrán aplicar y traducir en la práctica los instrumentos y políticas elaborados y, de ese modo, crear nuevos mercados de DG y EE en los que el sector privado pueda desempeñarse a mediano y largo plazo.

https://labinovacaofinanceira.com/category/publicacoes/

https://labinovacaofinanceira.com/quem-somos/

Objetivos

El objetivo principal es construir una herramienta para calcular las emisiones de GEI y las reducciones de emisiones en el ámbito de la cartera de operaciones del banco. La herramienta, que se integrará al sistema del BDMG, colaborará con los analistas del Banco a identificar oportunidades en términos de reducción de GEI y contribuir a una evaluación específica de las cuestiones relacionadas con los Objetivos de Desarrollo Sostenible, especialmente el objetivo 13, que se refiere al Cambio Climático.

En la actualidad, BDMG ha participado en varias actividades relacionadas con la promoción de la sostenibilidad de sus operaciones, así como de su cartera. Sin embargo, la medición de las emisiones de GEI en las instituciones financieras ha sido un desafío. Las especificidades de los diferentes tipos de proyectos impiden una contabilidad clara de las emisiones desde la perspectiva del Banco. Por lo tanto, el BDMG trabajó en la elaboración de indicadores para estimar y monitorear las emisiones, la absorción (o las reservas forestales de carbono) y, de proceder, las reducciones de las emisiones de GEI de la cartera de proyectos del BDMG.

a calculadora podrá proporcionar estimaciones reales con un enfoque customizado basado en indicadores utilizados ampliamente por metodologías internacionalmente reconocidas para el cálculo de las emisiones, la absorción y la reducción de las emisiones, como la ABNT-NBR ISO 14.064, el IPCC y el Protocolo sobre los GEI.

Se prevé que la calculadora estará plenamente probada y en funcionamiento a finales de 2021.

Objetivos

El objetivo principal es construir una herramienta para calcular las emisiones de GEI y las reducciones de emisiones en el ámbito de la cartera de operaciones del banco. La herramienta, que se integrará al sistema del BDMG, colaborará con los analistas del Banco a identificar oportunidades en términos de reducción de GEI y contribuir a una evaluación específica de las cuestiones relacionadas con los Objetivos de Desarrollo Sostenible, especialmente el objetivo 13, que se refiere al Cambio Climático.

En la actualidad, BDMG ha participado en varias actividades relacionadas con la promoción de la sostenibilidad de sus operaciones, así como de su cartera. Sin embargo, la medición de las emisiones de GEI en las instituciones financieras ha sido un desafío. Las especificidades de los diferentes tipos de proyectos impiden una contabilidad clara de las emisiones desde la perspectiva del Banco. Por lo tanto, el BDMG trabajó en la elaboración de indicadores para estimar y monitorear las emisiones, la absorción (o las reservas forestales de carbono) y, de proceder, las reducciones de las emisiones de GEI de la cartera de proyectos del BDMG.

a calculadora podrá proporcionar estimaciones reales con un enfoque customizado basado en indicadores utilizados ampliamente por metodologías internacionalmente reconocidas para el cálculo de las emisiones, la absorción y la reducción de las emisiones, como la ABNT-NBR ISO 14.064, el IPCC y el Protocolo sobre los GEI.

Se prevé que la calculadora estará plenamente probada y en funcionamiento a finales de 2021.

Objetivos

El Laboratorio Brasileño de Innovación Financiera (LAB) fue creado en 2017 para desarrollar instrumentos financieros sostenibles e innovadores que permitan la inversión pública y privada en actividades que contribuyan al logro de los objetivos y compromisos sostenibles del país en el marco del Acuerdo de París. El LAB reúne a diversos actores involucrados de los mercados de capital y financieros que de otro modo no se relacionarían entre sí para identificar cómo abordar las barreras a las inversiones verdes. La labor del LAB se estructura en torno a cuatro grupos de trabajo temáticos: Finanzas sostenibles, Inversiones de impacto, Tecnología financiera y Gestión de riesgos ambientales, sociales y de gobernanza y Transparencia.

La eficiencia energética y la generación distribuida renovable representan áreas clave para mejorar la sostenibilidad a largo plazo de las industrias y las infraestructuras urbanas para lograr la NDC. Sin embargo, las inversiones en esas áreas no están convergiendo debido a obstáculos financieros y no financieros fundamentales, como las vacíos en la reglamentación financiera, deficiencias en la sensibilización de los inversores/financieros acerca de la oportunidad comercial y los conocimientos técnicos para evaluar y financiar proyectos de eficiencia energética y generación distribuida de energías renovables, brechas de viabilidad debidas a la falta de acceso adecuado al financiamiento y a modelos comerciales escalables y reproducibles, y las percepciones de los altos costos iniciales de capital y de transacción y de los riesgos de rendimiento de la tecnología.

The Brazilian Innovation LAB has brought together more than 457 group members from over 157 different local organizations from the financial, technology and energy sector that actively provide innovative financing solutions to leverage private resources for projects with social and/or environmental additionality and contribute to the fulfillment of the Brazilian goals associated SDGs and commitments to address the risks of climate change (under the Paris Agreement).

Leer másEl proyecto contribuye directamente al marco financiero, normativo y de política y, por lo tanto, posee un gran potencial de transformación. Se espera que el cambio se produzca como un intercambio de conocimientos, y se facilita la generación de capacidad mediante la participación de actores relevantes, incluidos los actores del sector industrial y financiero y asociaciones. Esos agentes podrán aplicar y traducir en la práctica los instrumentos y políticas elaborados y, de ese modo, crear nuevos mercados de DG y EE en los que el sector privado pueda desempeñarse a mediano y largo plazo.

https://labinovacaofinanceira.com/category/publicacoes/

https://labinovacaofinanceira.com/quem-somos/

El gobierno de Chile se encuentra promoviendo el desarrollo de estrategias a escala nacional para promover inversiones en APPs e inversiones privadas verdes, a partir de mesas de diálogo entre el sector público y privado (“Acuerdo Verde”).

CORFO desarrollará e implementará instrumentos financieros innovadores y asistencia técnica que se desplegará a través de las instituciones financieras locales de primer nivel de Chile para promover las inversiones privadas en proyectos con bajas emisiones de carbono, incluidas las energías renovables, la eficiencia energética y las medidas de transporte sostenible.

Objetivos

Apoyar las acciones de Colombia para mejorar el acceso a la energía en ZNI y promover acceso a fuentes de energía limpia, a la vez que se reducen las emisiones de gases de efecto invernadero (GEI) mediante la puesta a prueba de un modelo de financiamiento innovador para proyectos de energía renovables en ZNI.

Los principales retos del programa están relacionados con temas de sostenibilidad, problemas técnicos y de logística para la implementación de las tecnologías, y de precisión en la información para acceder al programa.

Leer más

• El 52% del territorio colombiano está localizado en Zonas No Interconectadas, en la que habitan 1.900.000 personas (IPSE). Por ello, los proyectos de generación de energía con FNCER tenderán a ser pequeños y dispersos. La operación y mantenimiento de los proyectos financiados deberían integrar un componente de sostenibilidad en el largo plazo que garantice la prestación del servicio en las comunidades involucradas.

• En los proyectos financiados y que contemplan soluciones hibridas como es el de Diesel- Solarfotvoltaica, se han presentado dificultades técnicas en la sincronización de los sistemas y lenguajes. Se requerirá de la captura y análisis de indicadores, protocolos, sistemas de seguimiento y monitoreo nuevos que permitan a los desarrolladores de estas soluciones superar estas barreras.

• Las fechas de entrada en operación de los proyectos se han retrasado por las dificultades de acceso, comunicación y transporte de materiales a las zonas.

• Tanto para los intermediarios financieros como para como las empresas desarrolladoras de los proyectos, no es claro qué tipo de información deben reportar para acceder a los recursos del programa; por lo que es necesario desarrollar una estrategia de divulgación de los indicadores exigidos.

Las instituciones financieras locales en Colombia están interesadas en penetrar profundamente en el mercado de energía renovable. Sin embargo, los bancos necesitan fortalecer capacidades en financiamiento verde y financiamiento de proyectos de energía renovable. Algunas de las instituciones financieras deben comenzar estableciendo principios conceptuales básicos y trabajar en el desarrollo e implementación de un sistema de gestión de riesgos ambientales y sociales.

Leer másEn este sentido, el proyecto viene desarrollando capacidades en: (i) el diseño e implementación de un programa de generación integral de capacidades en financiamiento estructurado de energías renovables que incluye asesoramiento estratégico, generación e implementación de herramientas técnicas, financieras y legales especializadas y entrenamiento; y (ii) una guía para la creación de un sistema de gestión de riesgos ambientales y sociales disponible para todas las instituciones financieras interesadas en implementarlo.

Por su parte, las actividades derivadas de la cooperación técnica han reforzado la relación entre Bancóldex y los bancos de primer piso a medida que este adquirió un conocimiento más profundo sobre las debilidades y habilidades que se deben fortalecer en estos últimos para financiar con éxito proyectos de energía renovable y ecológicos.

A partir del tamaño y localización de los proyectos que han sido financiados con los recursos del programa, se puede evidenciar que el impacto esperado frente a las GW generadas con energías renovables y la reducción de toneladas de CO2 será moderado. Sim embargo, se ha impactado de manera significativa el número de personas beneficiadas que tendrán acceso por primera vez al servicio de energía eléctrica en las ZNI, el aumento en las horas de servicio y la calidad de este.

Por otra parte, a través de la capacitación de las instituciones financieras locales en la evaluación de financiamiento de proyectos y el apoyo en la implementación de procedimientos de evaluación de riesgos ambientales y sociales, se espera un aumento del potencial de financiamiento de energía en zonas no interconectadas.

En cuanto al contexto nacional, Colombia tiene un alto índice promedio de cobertura eléctrica media alta, no obstante, dos tercios del territorio del país no son parte del sistema interconectado nacional (SIN). Los limitados servicios energéticos disponibles en las ZNI se generan bajo un modelo de negocio altamente subsidiado basado en tecnologías tradicionales y poco amigables con el medio ambiente.

Con el fin de aumentar el acceso a la energía, reducir los costos operativos y promover la producción de energía más limpia en las ZNI, el gobierno colombiano ha emprendido una serie de iniciativas para promover las inversiones del sector privado en proyectos de generación de energía renovable para dichas zonas. Aunque el programa tiene particular enfoque en el segundo piso (Bancóldex), se espera que las instituciones financieras privadas de primer piso cumplan con un papel fundamental en la promoción de la sostenibilidad y mitigación del cambio climático, dada su capacidad para promover incentivos financieros, administrar fondos nacionales y aprovechar la financiación internacional.

Objetivos

El objetivo del proyecto es apoyar el diseño de una estrategia con el fin de mitigar y reducir las principales barreras y riesgos asociados a la financiación de proyectos de Eficiencia Energética (EE) en alumbrado público LED, y crear las condiciones de mercado que estimulen la demanda de este tipo de proyectos de inversión, por parte de municipios y del sector privado, y la confianza entre los actores involucrados.

Se identificó un alto potencial en eficiencia energética en Colombia, pero también se identificó que existían barreras a la implementación de este tipo de inversiones, dado el desconocimiento e incertidumbre alrededor de las mismas, pues a pesar de existir casos exitosos a nivel mundial, en Colombia es algo novedoso y se busca atender un segmento que no invierte en este tipo de proyectos amigables con el medio ambiente, ni tiene un amplio conocimiento.

Leer másEl principal reto se evidencia en las dificultades que ha tenido FINDETER para concretar a los municipios piloto y contar con el compromiso de las autoridades locales para avanzar en la implementación de las actividades del Programa, lo que ha representado demoras en el proceso de implementación de la Cooperación Técnica.

Se definió una metodología de estructuración técnica, legal y financiera de proyectos de alumbrado público en Colombia. Se abordaron los diferentes modelos de negocio con el fin de superar los obstáculos técnicos, legales y los riesgos relacionados con la ejecución de este tipo de proyectos. Se establecieron así los diferentes modelos de negocio para realizar la modernización y mejoramiento en términos de EE para los distintos esquemas de prestación del Servicio de Alumbrado Público en los Municipios de Colombia.

Se identificaron y analizaron los mecanismos financieros que mejor se ajustaban a los productos y servicios de FINDETER, con el fin de establecer, socializar y acompañar su implementación para promover estos proyectos. Se puso a disposición diferentes mecanismos financieros encaminados a la correcta estructuración de los proyectos de EE en Alumbrado Público. Estos mecanismos ayudarán a desarrolladores de proyecto, a municipios y concesionarios a generar un marco bajo el cual se pueden desarrollar y financiar estos proyectos. Además, proveerán a FINDETER de las herramientas necesarias para potencializar estos proyectos, que tendrán un impacto acorde con la política nacional e institucional definida en términos ambientales, sociales y económicos.

Leer másEl proyecto está en ejecución por lo que aún no hay resultados producto de su implementación.

La CT fue diseñada tomando como base un diagnóstico sobre el consumo de energía en Colombia. El consumo de energía del alumbrado público en Colombia representaba aproximadamente el 3% del consumo del país lo que generaba alrededor de 214.228 toneladas de dióxido de carbono, debido a que la mayoría de las lámparas, aproximadamente el 70% utilizaban tecnología de vapor de sodio a alta presión (HPSV). Esta energía generaba unos altos costos, aproximadamente US $290 millones al año, los cuales en su gran mayoría eran cubiertos por los municipios, que en Colombia son los responsables del alumbrado público.

Este proyecto se enmarca en el Plan Nacional de Desarrollo: 2014 – 2018 del Gobierno Nacional que incluye entre sus estrategias, el Crecimiento Verde de diferentes sectores con especial énfasis en “Consolidar el desarrollo minero-energético para la equidad regional y Ampliar la cobertura y calidad de energía eléctrica”. En línea con esta estrategia, el Gobierno plantea el alumbrado público como “un servicio público no domiciliario, inherente al servicio de energía eléctrica, del que son responsables directos los Distritos y Municipios, dentro de criterios fijados por el Gobierno Nacional en materia de cobertura, calidad, eficiencia energética y económica”.

Por otra parte, en la COP21 de Paris en 2015, Colombia se comprometió a reducir sus emisiones de gases de efecto invernadero (GEI) en un 20% para el 2030.

https://www.iadb.org/es/project/CO-T1423

https://www.iadb.org/Document.cfm?id=EZSHARE-2056220512-3270

Objetivos

El objetivo del proyecto es apoyar el diseño de una estrategia con el fin de mitigar y reducir las principales barreras y riesgos asociados a la financiación de proyectos de Eficiencia Energética (EE) en alumbrado público LED, y crear las condiciones de mercado que estimulen la demanda de este tipo de proyectos de inversión, por parte de municipios y del sector privado, y la confianza entre los actores involucrados.

Se identificó un alto potencial en eficiencia energética en Colombia, pero también se identificó que existían barreras a la implementación de este tipo de inversiones, dado el desconocimiento e incertidumbre alrededor de las mismas, pues a pesar de existir casos exitosos a nivel mundial, en Colombia es algo novedoso y se busca atender un segmento que no invierte en este tipo de proyectos amigables con el medio ambiente, ni tiene un amplio conocimiento.

Leer másEl principal reto se evidencia en las dificultades que ha tenido FINDETER para concretar a los municipios piloto y contar con el compromiso de las autoridades locales para avanzar en la implementación de las actividades del Programa, lo que ha representado demoras en el proceso de implementación de la Cooperación Técnica.

Se definió una metodología de estructuración técnica, legal y financiera de proyectos de alumbrado público en Colombia. Se abordaron los diferentes modelos de negocio con el fin de superar los obstáculos técnicos, legales y los riesgos relacionados con la ejecución de este tipo de proyectos. Se establecieron así los diferentes modelos de negocio para realizar la modernización y mejoramiento en términos de EE para los distintos esquemas de prestación del Servicio de Alumbrado Público en los Municipios de Colombia.

Se identificaron y analizaron los mecanismos financieros que mejor se ajustaban a los productos y servicios de FINDETER, con el fin de establecer, socializar y acompañar su implementación para promover estos proyectos. Se puso a disposición diferentes mecanismos financieros encaminados a la correcta estructuración de los proyectos de EE en Alumbrado Público. Estos mecanismos ayudarán a desarrolladores de proyecto, a municipios y concesionarios a generar un marco bajo el cual se pueden desarrollar y financiar estos proyectos. Además, proveerán a FINDETER de las herramientas necesarias para potencializar estos proyectos, que tendrán un impacto acorde con la política nacional e institucional definida en términos ambientales, sociales y económicos.

Leer másEl proyecto está en ejecución por lo que aún no hay resultados producto de su implementación.

La CT fue diseñada tomando como base un diagnóstico sobre el consumo de energía en Colombia. El consumo de energía del alumbrado público en Colombia representaba aproximadamente el 3% del consumo del país lo que generaba alrededor de 214.228 toneladas de dióxido de carbono, debido a que la mayoría de las lámparas, aproximadamente el 70% utilizaban tecnología de vapor de sodio a alta presión (HPSV). Esta energía generaba unos altos costos, aproximadamente US $290 millones al año, los cuales en su gran mayoría eran cubiertos por los municipios, que en Colombia son los responsables del alumbrado público.

Este proyecto se enmarca en el Plan Nacional de Desarrollo: 2014 – 2018 del Gobierno Nacional que incluye entre sus estrategias, el Crecimiento Verde de diferentes sectores con especial énfasis en “Consolidar el desarrollo minero-energético para la equidad regional y Ampliar la cobertura y calidad de energía eléctrica”. En línea con esta estrategia, el Gobierno plantea el alumbrado público como “un servicio público no domiciliario, inherente al servicio de energía eléctrica, del que son responsables directos los Distritos y Municipios, dentro de criterios fijados por el Gobierno Nacional en materia de cobertura, calidad, eficiencia energética y económica”.

Por otra parte, en la COP21 de Paris en 2015, Colombia se comprometió a reducir sus emisiones de gases de efecto invernadero (GEI) en un 20% para el 2030.

https://www.iadb.org/es/project/CO-T1423

https://www.iadb.org/Document.cfm?id=EZSHARE-2056220512-3270

Objetivos

Inicio de la instalación de 126 paneles solares (500W cada uno) en el techo del Restaurant Zona Cero. Además, la empresa está invirtiendo en 9 aires acondicionados eficientes para el interior.

Palabras del Representante del BID en El Salvador, César Falconi, en el evento de lanzamiento del Micrositio de la Línea de Crédito de Eficiencia Energética.

El objetivo del programa es promover inversiones en eficiencia energética (EE) de pequeñas y medianas empresas (PyMEs) y mejorar su acceso a la financiación para la EE en El Salvador. A medida que estas inversiones crezcan, contribuirán cada vez más a la reducción de las emisiones de gases de efecto invernadero ("GEI") y a los objetivos climáticos y energéticos del país.

Los beneficios directos de la línea de financiamiento de EE están dirigidos a las PyMEs que buscan financiar proyectos de modernización de equipos y tecnología que aumenten su productividad y competitividad general, al tiempo que generen ahorros de energía y costos, reduzcan el uso de combustibles fósiles y generen un impacto positivo en el ambiente.

El programa de financiación y cooperación técnica es ejecutado por el Banco de Desarrollo de la República de El Salvador (BANDESAL), con el apoyo del Banco Interamericano de Desarrollo (BID) y el Fondo Verde del Clima (FVC). Los recursos del FVC se han combinado con la cofinanciación de BANDESAL y el BID, para desarrollar y ofrecer una línea de financiación de EE que incluye mecanismos diseñados específicamente para satisfacer las necesidades de las PYME y los proyectos e inversiones de EE.

Leer MásSe dispone de un total de 40 millones de dólares para financiar a las PYME del país a través de la red de Instituciones Financieras Locales (IFL) de BANDESAL.

Se ofrecen préstamos a través de la línea de financiación de EE, que están disponibles a mediano y largo plazo y tasas de interés competitivas. Existen dos modalidades de financiación, realizadas en colaboración con proveedores homologados y otros socios: el modelo estándar y el modelo de Seguro de Ahorro Energético (ESI, por sus siglas en inglés). El modelo estándar valida el ahorro de energía a través de una empresa internacional, garantizando que se obtiene la eficiencia y la optimización operativa. El modelo ESI valida el ahorro de energía a través de una empresa internacional y, además, proporciona un seguro a la PyME/desarrollador del proyecto que compensará cualquier diferencia entre el ahorro de energía prometido por el proveedor y el ahorro real obtenido, proporcionando así un ahorro asegurado.

Esta combinación de instrumentos financieros y no financieros y de mecanismos de transferencia de riesgos reduce los riesgos percibidos y reales para las PyMEs/los desarrolladores de proyectos y las IFL, contribuyendo así a eliminar las barreras a la inversión y a aumentar las inversiones en energía sostenible para las empresas.

Además del acceso al crédito, las barreras del mercado son un obstáculo para el desarrollo de la industria de las inversiones y la financiación sostenibles. Específicamente, existe un conocimiento y comprensión deficitarios del funcionamiento de determinadas tecnologías entre las IFL y las PyMEs, así como de los riesgos y la rentabilidad de estos proyectos. Adicionalmente, existe falta de confianza por parte de los inversores y sus financiadores en la capacidad de los proveedores de servicios y tecnología de EE para cumplir con los ahorros energéticos acordados. Este Programa aborda estas barreras y los riesgos reales y percibidos con el fin de crear confianza en el mercado para este tipo de inversiones.

Asimismo, existe incertidumbre y cambios específicos del sector, como la evolución del marco regulatorio de la EE. Por lo tanto, el efecto de demostración de la intervención pública resulta crucial para promover y atraer la financiación privada y, por lo tanto, aumentar las inversiones en EE entre las PyMEs.

Un reto adicional es superar los desafíos macroeconómicos y operativos en el entorno del COVID-19. Al mismo tiempo, este programa representa una oportunidad clave para apoyar a El Salvador y a sus PyMEs en una recuperación económica baja en carbono y resiliente.

Hasta el 30 de junio de 2021, se han financiado dos subproyectos para inversiones en energía solar fotovoltaica y aires acondicionados eficientes. En conjunto, la reducción total de emisiones de CO2e prevista es de 6.744 tCO2e al año.

Leer MásComo resultado de las continuas actividades de desarrollo del negocio y de generación de oportunidades , incluida la colaboración con proveedores de EE aprobados y otros socios, BANDESAL ha desarrollado una sólida cartera de potenciales subpréstamos de EE para las PyMEs a través de su red de IFLs. Esto incluye proyectos para los que ya se han comprometido fondos (pero aún no se han desembolsado). La mayoría de los proyectos en cartera son inversiones en energía solar fotovoltaica.

BANDESAL lanzó su micrositio digital para la línea de crédito de EE. El objetivo es dar a conocer las características, las tecnologías elegibles, los beneficios y las condiciones de los préstamos, así como proporcionar una plataforma que reúna a las diferentes partes interesadas, incluidas las PyMEs, los proveedores y las IFLs. También se espera que el micrositio contribuya a aumentar el número de préstamos concedidos en el marco de la línea de crédito de EE.

También se ha diseñado un sistema de registro electrónico en BANDESAL para apoyar la evaluación de los proyectos y los informes de impacto. La implementación continúa y se realizarán mejoras y perfeccionamientos sobre la base de la experiencia adquirida hasta la fecha.

https://www.greenclimate.fund/project/fp009

Objetivos

En colaboración con el Laboratorio de Innovación Financiera se busca establecer un diálogo con los actores participantes en el sector de energía y especialmente buscando el desarrollo de iniciativas de financiamiento a la generación distribuida. Este proyecto consta de dos etapas: en una primera instancia el desarrollo de un taller que involucre a instituciones gubernamentales, financieras, multilaterales, proveedores de tecnología y otras entidades que participen en el desarrollo de la generación distribuida. En una segunda instancia consta del desarrollo de una hoja de ruta para fomentar la generación distribuida que será liderada por NAFIN y BANCOMEXT de la mano de un consultor especialista en el sector.

Durante el taller se analizó el papel que la banca de desarrollo tiene para acelerar la inversión privada en el desarrollo de proyectos de generación distribuida en México. Si bien este tipo de proyectos ha despertado el interés de la banca no se han logrado masificar los programas de financiamiento que hoy buscan dar certeza técnica y de desempeño en las instalaciones.

Durante el diseño de la hoja de ruta se deberán integrar las reflexiones obtenidas en el taller e instrumentalizar una estrategia que permita impulsar la masificación de los proyectos de generación distribuida en los diferentes sectores del país.

Durante el taller realizado en el mes de noviembre de 2019 se logró reunir a los principales actores de la generación distribuida con el objeto de dar su perspectiva de las oportunidades que tiene hacia adelante este tipo de proyectos y el efecto positivo en la reducción de costos en las empresas, instituciones y familias a la vez que se mitigan gases de efecto invernadero.

Leer másSe pudieron identificar diversas instituciones financieras especializadas en el sector que de la mano de NAFIN y BANCOMEXT pueden establecer las bases para innovar productos financieros que masifiquen la generación distribuida, especialmente la que usa energía solar por su fácil despliegue.

En el taller se puso en evidencia el grado de madurez de la tecnología y los avances obtenidos en México. No obstante lo anterior se debe estimular el desarrollo de estrategias de financiamiento que permita masificar este tipo de proyectos

Durante el desarrollo del taller se pudieron discutir las principales barreras y retos que se presentan en el impulso a la sustentabilidad del sector energía por medio de la generación distribuida mismos que servirán como pauta de diseño para la hoja de ruta que impulse al sector.

Objetivos

Este proyecto busca desarrollar un estudio de mercado sobre el potencial de implementación de proyectos de eficiencia energética y energías renovables en el sector turismo, específicamente en hoteles del país. El alcance del estudio es nacional y debe considerar tanto destinos turísticos como de negocio así como las tecnologías con más potencial en términos de rentabilidad y entendimiento de la tecnología por parte del sector.

Con esta información se logrará dar elementos a BANCOMEXT para que pueda estructurar una línea de financiamiento verde que impulse la sustentabilidad en los hoteles de México.

Partiendo de la premisa de que el segundo costo fijo mas importante del sector hotelero es la energía, uno de los principales retos de este proyecto fue determinar las tecnologías que permiten generar impactos positivos en la mitigación de gases de efecto invernadero a la vez que son económicamente eficientes y están fuertemente vinculadas a los principales costos de energía de un hotel.

El segundo gran reto del estudio fue identificar el tamaño de mercado de los hoteles en México que podrían implementar exitosamente proyectos de energía sustentable partiendo de sus diversos atributos como son el número de estrellas, tipos de destino, número de habitaciones, por citar algunos.

El desarrollo del proyecto de realizó en colaboración con la firma de consultoría Deloitte misma que realizó entrevistas a los actores del sector tanto del lado de la oferta como de la demanda. Derivado de este estudio se logró tener un entendimiento de cual segmento de hoteles son los más propicios para ser candidatos a recibir un financiamiento de energías sustentables.

Leer másPor otra parte fue indispensable conocer la oferta tecnológica y su afinidad al sector hotelero para poder determinar cinco tipos de equipos que sean los más afines para impulsarse vinculados al financiamiento ofrecido por BANCOMEXT. Estás tecnologías fueron paneles solares para generación eléctrica y para calentamiento de agua; sistemas de aire acondicionado; iluminación; y sistemas de micro-cogeneración. Con esta información BANCOMEXT y el BID han continuado estructurando posibles líneas de financiamiento que impulsen la mitigación del cambio climático en un sector que tiene un gran potencial de reducir el impacto en el planeta.

Objetivos

El Laboratorio de Innovación Financiera (LAB México) es un espacio de encuentro multisectorial e institucional que promueve el debate y el intercambio de experiencias en el ámbito de finanzas verdes, contando con la participación del sector público y del sector privado en la generación de innovaciones financieras que soporten el desarrollo sostenible de México.

LAB México es un proyecto que fue iniciado por la Asociación de Bancos de México (ABM), el Consejo Consultivo de Finanzas Verdes de la BMV, la Corporación Alemana para la Cooperación Internacional (GIZ) y el Banco Interamericano de Desarrollo (BID).

Entre los principales desafíos están:

• Crear una agenda compartida y transparente de iniciativas que apoyen la integración y coordinación de proyectos similares evitando con ello la dispersión de esfuerzos.

• Ser reconocido como un espacio que fomente la discusión e innovación en el ámbito de finanzas verdes.

• Reconocer las mejores prácticas existentes e impulsarlas en lugar de crear nuevas, evitando con ello duplicidades que diluyan su impacto.

• Despertar interés en instituciones privadas y públicas en sumarse a este Laboratorio contribuyendo desde su ámbito de influencia con conocimiento o recursos que permitan acelerar su impacto.

• Identificar cuellos de botella a la inversión privada en financiamiento verde especialmente en sectores como la energía, el transporte, la agricultura y el agua.

• Diseñar instrumentos financieros innovadores para fomentar las inversiones climáticas.

El LAB esta organizado en tres grupos de trabajo (GT) que ayudan a estructurar los proyectos según su vocación : (1) Bancos verdes (2) Inversiones Sustentables e (3) Iniciativas sectoriales.

Leer másEn lo referente a Bancos Verdes se ha logrado impulsar la cultura de riesgos climáticos por medio de la impartición de talleres en donde la banca ha participado activamente.

Desde el punto de vista sectorial se han logrado estructurar dos iniciativas: transporte sustentable y generación distribuida. Con ello se busca impulsar la agenda de financiamiento en estos dos sectores que tienen gran oportunidad de desarrollo.

Al contar con un fuerte poder de convocatoria, la banca de desarrollo es un actor principal en esta iniciativa respaldando esfuerzos sectoriales en financiamiento climático. Una de las actividades con las que LAB busca generar valor es la coordinación e integración de iniciativas de los principales actores de las finanzas climáticas evitando duplicidades y dispersión de esfuerzos. LAB continuará sumando más instituciones que contribuyan al desarrollo de las finanzas Verdes.

Objetivos

El Laboratorio de Innovación Financiera (LAB México) es un espacio de encuentro multisectorial e institucional que promueve el debate y el intercambio de experiencias en el ámbito de finanzas verdes, contando con la participación del sector público y del sector privado en la generación de innovaciones financieras que soporten el desarrollo sostenible de México.

LAB México es un proyecto que fue iniciado por la Asociación de Bancos de México (ABM), el Consejo Consultivo de Finanzas Verdes de la BMV, la Corporación Alemana para la Cooperación Internacional (GIZ) y el Banco Interamericano de Desarrollo (BID).

Entre los principales desafíos están:

• Crear una agenda compartida y transparente de iniciativas que apoyen la integración y coordinación de proyectos similares evitando con ello la dispersión de esfuerzos.

• Ser reconocido como un espacio que fomente la discusión e innovación en el ámbito de finanzas verdes.

• Reconocer las mejores prácticas existentes e impulsarlas en lugar de crear nuevas, evitando con ello duplicidades que diluyan su impacto.

• Despertar interés en instituciones privadas y públicas en sumarse a este Laboratorio contribuyendo desde su ámbito de influencia con conocimiento o recursos que permitan acelerar su impacto.

• Identificar cuellos de botella a la inversión privada en financiamiento verde especialmente en sectores como la energía, el transporte, la agricultura y el agua.

• Diseñar instrumentos financieros innovadores para fomentar las inversiones climáticas.

El LAB esta organizado en tres grupos de trabajo (GT) que ayudan a estructurar los proyectos según su vocación : (1) Bancos verdes (2) Inversiones Sustentables e (3) Iniciativas sectoriales.

Leer másEn lo referente a Bancos Verdes se ha logrado impulsar la cultura de riesgos climáticos por medio de la impartición de talleres en donde la banca ha participado activamente.

Desde el punto de vista sectorial se han logrado estructurar dos iniciativas: transporte sustentable y generación distribuida. Con ello se busca impulsar la agenda de financiamiento en estos dos sectores que tienen gran oportunidad de desarrollo.

Al contar con un fuerte poder de convocatoria, la banca de desarrollo es un actor principal en esta iniciativa respaldando esfuerzos sectoriales en financiamiento climático. Una de las actividades con las que LAB busca generar valor es la coordinación e integración de iniciativas de los principales actores de las finanzas climáticas evitando duplicidades y dispersión de esfuerzos. LAB continuará sumando más instituciones que contribuyan al desarrollo de las finanzas Verdes.

Objetivos

Este proyecto busca desarrollar un estudio de mercado sobre el potencial de implementación de proyectos de eficiencia energética y energías renovables en el sector turismo, específicamente en hoteles del país. El alcance del estudio es nacional y debe considerar tanto destinos turísticos como de negocio así como las tecnologías con más potencial en términos de rentabilidad y entendimiento de la tecnología por parte del sector.

Con esta información se logrará dar elementos a BANCOMEXT para que pueda estructurar una línea de financiamiento verde que impulse la sustentabilidad en los hoteles de México.

Partiendo de la premisa de que el segundo costo fijo mas importante del sector hotelero es la energía, uno de los principales retos de este proyecto fue determinar las tecnologías que permiten generar impactos positivos en la mitigación de gases de efecto invernadero a la vez que son económicamente eficientes y están fuertemente vinculadas a los principales costos de energía de un hotel.

El segundo gran reto del estudio fue identificar el tamaño de mercado de los hoteles en México que podrían implementar exitosamente proyectos de energía sustentable partiendo de sus diversos atributos como son el número de estrellas, tipos de destino, número de habitaciones, por citar algunos.

El desarrollo del proyecto de realizó en colaboración con la firma de consultoría Deloitte misma que realizó entrevistas a los actores del sector tanto del lado de la oferta como de la demanda. Derivado de este estudio se logró tener un entendimiento de cual segmento de hoteles son los más propicios para ser candidatos a recibir un financiamiento de energías sustentables.

Leer másPor otra parte fue indispensable conocer la oferta tecnológica y su afinidad al sector hotelero para poder determinar cinco tipos de equipos que sean los más afines para impulsarse vinculados al financiamiento ofrecido por BANCOMEXT. Estás tecnologías fueron paneles solares para generación eléctrica y para calentamiento de agua; sistemas de aire acondicionado; iluminación; y sistemas de micro-cogeneración. Con esta información BANCOMEXT y el BID han continuado estructurando posibles líneas de financiamiento que impulsen la mitigación del cambio climático en un sector que tiene un gran potencial de reducir el impacto en el planeta.

Objetivos

Desarrollar una metodología y herramienta de evaluación de proyectos de urbanización para la vivienda con criterios de sustentabilidad y establecer los elementos que permitieran diferenciar el “business as usual“ en materia de urbanización, respecto a la integración de mejores prácticas nacionales e internacionales, así como con relación a la normatividad vigente en México.

Con lo anterior se busca fomentar el desarrollo de urbanización verde en los desarrollos habitacionales del país y evitar la infraestructura urbana sin criterios sustentables.

Consientes de los retos que significan el desarrollo de infraestructura de vivienda sustentable SHF realizó una serie de estudios durante el 2016, con la finalidad de identificar los principales retos que enfrentaban los desarrolladores de vivienda.